环球观热点:2023年科思股份研究报告 从事日用化学品原料的研发、生产和销售

1、科思股份:日化防晒剂原料龙头,短中长期动能向上

1.1、二十年厚积薄发,规模、业务不断扩张

二十年专精日化原料,规模、业务稳步向上。科思股份成立 于 2000 年 4 月,主要从事日用化学品原料的研发、生产和销售, 产品涵盖化妆品活性成分及其原料、合成香料等,已建立符合原料药GMP标准的生产与质量管理体系,并通过了美国FDA的现 场审核,获得了质量管理体系、环境管理体系、职业健康安全管 理体系、社会责任体系以及欧盟化妆品原料规范(EFfCI)的认证。 回顾公司二十年发展史,15 年和 20 年是公司发展的两个重要节点:

【资料图】

【资料图】

2000 年-2015 年(稳步爬坡期):2000 年,公司前身南京科 思工贸有限公司成立,此后公司逐步扩大生产规模、扩建生产基 地,期间南京生产基地、宿迁杰科化学、宿迁科思化学、安徽圣 诺贝相继建成投产,完整和丰富了公司业务体系。与此同时,公 司对科技创新和产品质量提升给予更多关注,并取得了初步成果。 2010 年,宿迁科思化学通过国家高新技术企业认证。2013 年,安 徽圣诺贝通过 GMP 体系认证。伴随产能扩张和产品资质提升, 2015 年公司业绩迎来第一个拐点,销售额突破 5 亿人民币。

2015 年-至今(加速发展期):2015 年后公司加速发展,期间 公司马鞍山工厂——安徽圣诺贝通过国家高新技术企业认证和美 国 FDA 审核,子公司马鞍山科思化学建成投产且产品全部出口欧 美地区,是全球最主要的化学防晒剂制造商。2016 年,公司完成 股改并在新三板成功挂牌,次年即启动转板上市计划。随着公司 的持续投入与市场开拓,2020 年公司销售额突破 10 亿元关口,在 创业板成功上市。22 年公司业绩增速达 60%+,净利润增速破 190%,业绩显著修复,净利率迅猛回升,盈利空间释放。

严格把关生产和质量,资质认证强势。为满足客户对原料生 产、质量、安全、环保、社会责任各方面的要求,公司持续提升 生产和质量管理体系,取得了国内外多重资质。公司已建立符合 原料药 GMP 标准的生产与质量管理体系,是国内少数通过美国 FDA 审核和欧盟化妆品原料规范(EFfCI)认证的日用化学品原料 制造商之一。公司产品能够持续保证满足国内外监管机构的规范 标准,同时能够满足客户高标准和个性化的品质管控要求。

进入国际供应链体系,客户多为大型跨国公司。在强资质背 书下,公司产品已进入国际主流市场体系,下游客户基本涵盖了 全球知名品牌化妆品生产企业和香精香料公司。其中,防晒剂等 化妆品活性成分主要客户包括帝斯曼、拜尔斯道夫、宝洁、欧莱 雅、默克、强生等大型跨国化妆品公司和专用化学品公司;合成 香料主要客户包括奇华顿、芬美意、IFF、德之馨、高砂、曼氏、 高露洁等全球知名香料香精公司和口腔护理品公司。

1.2、股权高度集中,管理团队经验丰富

周氏父子为公司实控人,合计持股 61.48%。公司控股股东为 科思投资,实际控制人为周旭明和周久京,二人为父子关系。截 至 2023 年一季报,周旭明直接或间接合计持有公司 56.61%股份, 周久京持有 4.87%股份,父子二人合计持股比例为 61.48%。家族 式经营模式,股权高度集中情况下,公司经营较为稳定,战略决 策效率较高。

管理团队经验丰富,股权激励较为充分。公司高管团队成员 行业经验丰富,且相关技术理论扎实。董事长周旭明高分子化工 专业出身,曾任南京恒桥化工有限公司、南京联侨生物科技有限 公司总经理,对化工行业有深刻的经验洞察,于 2001 年 4 月担任公司执行董事;公司其他董事、独董多数为化工专业出身的人才, 且长期在公司任职,对于行业、公司发展有较深认知。在专业、 稳定的管理团队领导下,公司长期发展有所保障。建立员工持股 平台,数十名研发、业务人员间接持股。南京科投、南京科旭和 南京敏思是公司对员工实施股权激励的持股平台,持股数量、比 例稳定,数位涉及业务、研发、采购、营销、行政等相关员工通 过持股平台间接持有公司股份。其中南京科投、南京科旭位列公 司十大股东,截至 2022 年, 南京科投、南京科旭共计持股比例为 3.30%。

发布股权激励计划草案,彰显长期增长信心。公司 23 年 4 月 20 日发布股权激励草案,拟授予 190 万股限制性股票、占总股本 1.12%,其中首次授予 152 万股(占总股本 0.9%)、预留授予 38 万股(占总股本 0.22%)。首次授予的激励对象共计 89人,涵盖范 围广,除了董事、高级管理人员、核心技术人员,还包括其他管理人员和业务骨干。考核指标为营收,公司注重市占率的提升, 首次授予业绩考核以 22 年营收为基数,业绩考核目标为 2023- 2025 年营业收入相较于 2022 年复合增速不低于 30%/28%/25% (分别对应归属系数为 100%/90%/80%)。

1.3、业绩持续修复,多因素驱动高增长

近年营收有所波动,现阶段盈利向上。2016-2022 年,公司 营收由 6.09 亿元增至 17.65 亿元,CAGR 为 19.4%;归母净利润 由 0.43 亿元增至 3.88 亿元,CAGR 为 44.3%,业绩修复弹性较 大。23Q1 营收 5.88 亿元,同增 42.33%;归母净利润实现 1.60 亿 元,同增 176.13%,营收净利润双增长,净利润实现高三位数增 长。2016-2019 年,公司加速开拓市场、深化与下游企业合作, 期间 CAGR 为 53%。

2020年疫情突发导致出行减少,直接冲击 消费者对防晒产品的需求,下游消费不振使得公司营收有所回落, 同比-8.35%,但受益于原料价格处于低位,公司归母净利润仍保 持正增长,同比+6.35%。2021年以来,疫情扰动逐渐淡化,消费 处于恢复态势,公司营收得到修复,同比+8.13%,但原材料价格 大幅走高加压成本端,导致归母净利润呈现负增长,同比-18.72%。 2022年,公司为缓解成本端压力采取提价措施,取得成效,营收 同比+62%,归母净利润同比+192%。未来伴随产品提价、扩产能、 扩品类,盈利将有望持续增长。

产品利润率波动与石油价格关联性大。公司上游原料多来自 于石油化工产品,如甲苯、异丁烯、苯酚和辛醇等,石化产品的 价格与国际油价关联度较高,并且在成本中占比较高,因此公司 利润水平受国际油价波动的影响较明显,灵活定价策略减小公司 成本扰动。2016-2020 年,全球油价处于低位振荡期,利好上游制 造行业,公司毛利率从2016年的25.48%提升至2020年的32.98%, 净利率从 7.14%提升至 16.21%;2021年以来,原材料和海运费价 格大幅上涨,公司毛利率、净利率下降至 26.76%、12.18%。

2022 年,受益于 2021 年底提价协议的实施,22 年净利率、毛利 率实现反弹高增,回升至 36.66%、21.99%。2022 年公司销售、 管理、研发费用分别为 0.17 亿元、1.06 亿元、0.80 亿元,对应销 售费用率、管理费用率分别为 0.96%、6.01%、4.53%,近几年公 司销售、管理费用率总体呈现稳定且下行趋势,研发费用率有所 提升。伴随公司募投项目持续投产,产品结构升级,公司未来盈 利能力有望攀升。

2、防晒剂:美妆原料优质赛道,集中度高空间广

防晒剂为特殊用途化妆品活性成分,主要防止紫外线对皮肤 造成损伤,以原油为原料通过化学反应合成。防晒产品审批严格, 需经国家药监局审批方可入市,属于“特殊用途化妆品”。市场上 多数化学防晒剂通过原油提取甲苯、异丁烯等中间产物,通过一 系列化学合成技术形成防晒剂添加至霜、喷雾等各种形态的防晒 产品中。因此,防晒剂产品成本与上游原油价格息息相关。

从防晒剂波段覆盖来看:紫外线根据波长的不同可划分为高 频短波紫外线(UVC)、中频中波紫外线(UVB)和低频长波紫外 线(UVA)。UVC通常会被臭氧层阻隔不会到达地球表面,而UVB 和 UVA 可以穿透臭氧层照射至人体。由于紫外线对皮肤损伤主要 分为 UVA、UVB 两种不可见光,故是否能同时防护 UVA 和 UVB 成为了判断防晒剂防晒力的指标之一,部分防晒剂可同时防 UVA 及 UVB 对皮肤造成的损伤,而部分产品则不能做到全波段覆盖。

从防晒剂防晒原理来看:防晒剂可分为物理防晒剂和化学防 晒剂。国家药监局准许使用 27 种防晒剂,其中无机防晒剂 2 类, 有机防晒剂 25 类。物理防晒剂通过紫外线反射或折射出去从而达 到物理性屏蔽作用,仅包含氧化锌、二氧化钛两种类型;化学防 晒剂通过吸收紫外线达到防晒作用,类型较多。

2.1、需求端:空间大增速快,防晒产品呈“刚需”趋势

2.1.1、新兴市场消费升级,需求增速较快

2012 年以来,全球美护市场总体保持平稳增长。据 Statista 数据统计,2021 年全球美容护理市场规模为 1364 亿美元,2015 年、2020 年规模有所下滑。2015 年,欧元区需求持续不振及作为 主要化妆品市场之一的巴西经济出现大幅衰退,导致全球美容护 理规模大幅下滑,同比-8.5%;2020年,受疫情影响全球市场需求 疲弱,全球同比下滑 3.8%。Statista 数据预测,2026 年全球美容 护理市场规模将达到 1877 亿美元,2021-2026CAGR 预计为 11.23%,呈现快速增长态势。

防晒市场作为美容护理市场的细分领域,近 10 年发展与美护 大盘增长趋于一致。防晒化妆品的使用场景多在户外,2020 年因 疫情导致出行受限,防晒市场规模较护肤品市场规模下滑幅度更 大,同比大幅下滑 20%至约 77.8 亿美元。2021 年,多国取消出行 限制,消费需求得到释放,全球防晒市场收入 82.8 亿美元,同比 增长约 5 亿美元。根据 Statista 预测到 2026 年,全球防晒市场收 入将达到 136.4 亿美元。

全球防晒市场集中度高,竞争格局稳定。据统计,2020 年, 全球防晒化妆品市场 CR5 占比为 21.6%。妮维雅为当时全球份额 最大的防晒化妆品品牌,自 2011 年以来稳居全球第一,且份额远 超其他品牌。全球防晒化妆品市场格局较为稳定,CR10 占比变化 较小,但历年品牌排名有小幅改变。 下游防晒化妆品需求增加驱动上游防晒剂行业扩容。据 Euromonitor 数据,2021 年防晒剂全球市场达到 5.4 万吨,2012- 2021 年,年均复合增长率约为 5.67%。2021 年全球防晒剂规模达 52000 吨,其中亚太市场增速领先。2016 年至 2021 年,全球防晒 剂消耗量由约 44000 吨增长至约 52000 吨,年均复合增长率约 4%。其中,亚太区域市场为防晒剂消耗量增长的主要驱动力,其增速 将远超过其他区域。

2.1.2、国内市场:渗透率渐长,发展空间广阔

中国美护行业规模约 5000 亿元。美妆作为美护的一个子类目, 受益于人口规模基数及人均可支配收入提升,据艾瑞咨询数据, 中国美妆市场 2016-2020年 CAGR为 15.83%。近年来,销售渠道 日趋多元化,加之消费升级促使人均美妆消费水平提升,量价齐 升共同推动中国美妆市场持续扩容。艾瑞咨询预测,市场将在 2022 年后逐渐趋缓,2025 年市场规模将达到 1118 亿元,2020- 2025 年 CAGR 为 10.33%。

防晒市场增速更为突出,连续 9年呈快速增长趋势。依赖于消 费者防晒意识不断增强,据《2022 年防晒行业趋势指南》统计, 中国防晒品类市场规模连续 9 年呈递增趋势。2020 年,疫情导致 我国防晒化妆品市场增速自 2013 年以来首次出现下滑,但仍保持 6.7%增长,整体防晒市场规模达到 144 亿人民币。据聚美丽收集 的天猫数据显示,防晒和卸妆是 2021 年护肤子类目中少有的增幅 超 15%的品类,其中防晒增长 16.26%。随着防晒剂技术升级,防 晒产品多场景应用、营销强化消费者教育认知,未来 5 年国内防晒 市场规模有望保持高增速水平。据 Euromonitor 数据预测,2025 年国内防晒市场规模将达到 244 亿元,2020-2025 年 CAGR 预计 为 11.12%,增速高于整体美妆护肤市场。

消费者防晒认知提升,防晒渗透率空间大。从市场渗透率来 看,据凯度咨询数据,法国、英国等欧洲国家防晒产品渗透率处 于 30%左右,东亚的韩国渗透率更高达 57%,相比这些拥有更成 熟市场的国家,2020 年我国防晒品渗透率仅为 5.5%,市场成熟度 较低,未来增长空间巨大。同时,随着我国的疫情防控到位,消 费者外出意愿高,且在防晒营销培育下我国消费者对防晒的认知 不断升级。

根据巨量算数数据,2021 年 1-5 月抖音防晒行业内容播放量同比增长 88%,视频发布量同比增长 290%;巨量算数 2021 年 6 月调研数据显示,抖音美妆人群中,防晒产品的使用率 排名第 2,仅次于基础护肤单品,可见消费者对防晒的需求与心智 都处于快速升级迭代当中,抖音大盘 22Q1 销售额同比增长 201%, 美容护肤行业的防晒是抖音大盘增速的 2.45,防晒在抖音平台处 于高速发展期,其中细分人群对防晒产品需求猛增,孕产妇群体 及宝宝用品的防晒销售额增速分别是抖音大盘增速的 3.71、34.45 倍,带动对应产品销售额增长,市场增量动力十足。

防晒产品消费意愿增强,消费水平上行。在消费意愿方面, 防晒人群也有明显增强,消费金额和频次都有较大提升,巨量算 数数据显示,67%的防晒人群增加了防晒产品的消费,49%的人 群提高了购买频次,可见防晒消费正从“可选”向“必选”转化。 防晒产品消费意愿增强的同时,消费水平也在上行,根据凯度消 费者指数发现,中国用户对于防晒产品的日常使用习惯已经养成, 相比基础类护肤产品,防晒的消费类目、消费频次、客单价都有 显著提升潜力和空间。

客单价、消费频次与年龄相关性强。从消费客单价看,年龄 与消费价格基本正相关。巨量算数数据显示,在抖音用户偏好的 价格带分布中,选择 200 元以内单品的占比达 74%,大众化产品 比例较高。消费价格跟用户的年龄分布正相关度明显,随着年龄 段的递增,防晒消费水平需求也逐渐提升;从消费频次看,防晒 仍为快消单品,近五成抖音用户每季度购买 1 次及以上,并且年轻 用户防晒使用更高频也更随性。

消费升级、专业化趋势下,防晒产品结构趋于中高端化。伴 随用户消费升级,防晒产品高端化、专业化趋势不断显现。防晒 市场分为大众和高端市场,根据 Euromonitor 数据,高端防晒市场 比例由 2006 年的 23%上升至 2020 年的 35%,而大众防晒市场比 例则不断下滑至 65%,Euromonitor 预测,我国高端防晒占比将持 续上升至 2025 年的 40.6%。

2.1.3、消费趋势:用户年轻化,纯净美妆、成分复配成聚焦点

Z 世代成为主力军,规模增速居首位。对防晒市场进行消费人 群画像分析,防晒人群仍以女性为主,但年龄结构相对更年轻化。 根据美丽修行大数据,在按人群量级和消费能力细分的 Z世代、都 市白领、精致男士、小镇青年四类典型人群中,Z 世代防晒消费消 费意识逐渐增强,近 3 年人群量级增速居首位达 64.93%。据《Z 世代消费者洞察报告》数据显示,Z 世代成为防晒品类的主力消费 人群,占比 5 成,支撑起防晒百亿市场。

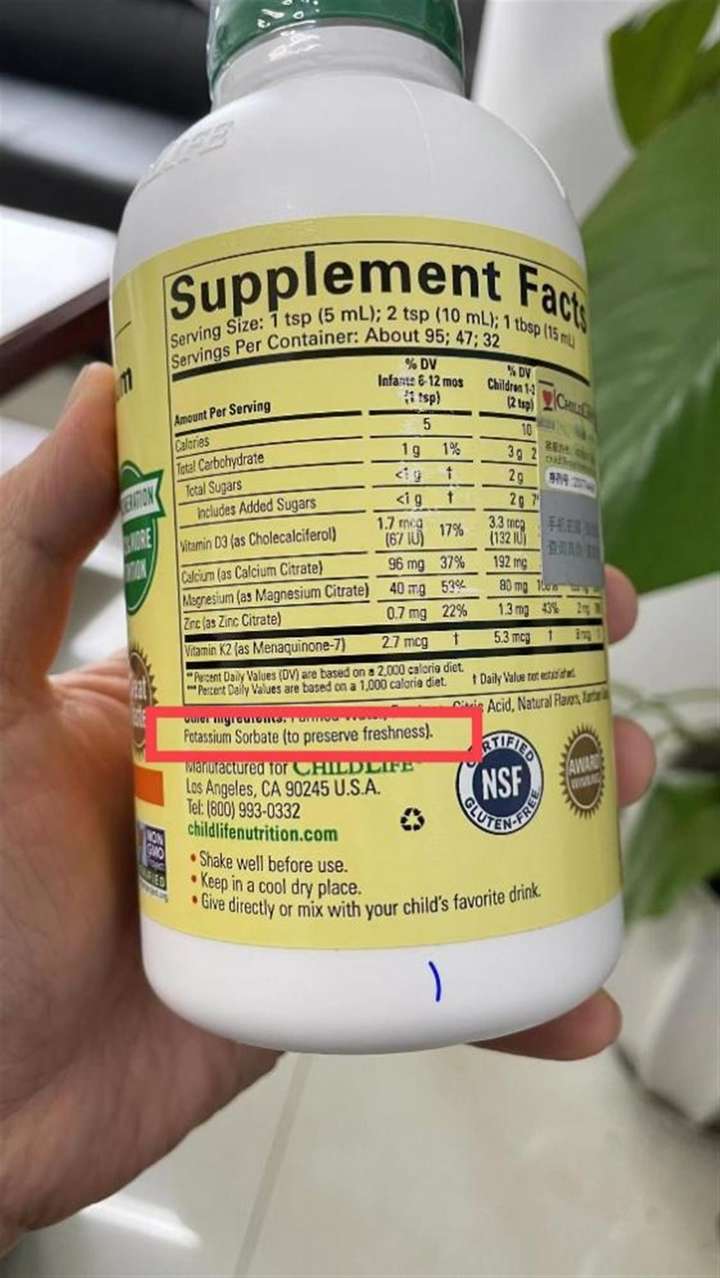

安全性为先,倾向稳定清爽成分。消费者日益重视护肤品安 全性,原料、技术皆成为被选择的关键指标之一。防晒剂作为防 晒产品的核心原料,从安全性出发,品牌及消费者越发倾向稳定 清爽的成分。巨量数据显示,品牌研发产品更倾向于更清爽、风 险系数更低的原料。2018-2021年,安全风险较高的成分如4-甲基 苄亚基樟脑、二苯酮-3 逐渐被头部品牌所抛弃,安全系数高的二 乙基己基丁酰胺基三嗪酮 CAGR 达到 171.44%。

乘功效之风,“多效合一”备受青睐。我们认为随着“功效”、 “成分”理念的普及,消费者对防晒功能的要求逐渐综合化。防 晒产品已经不局限于单纯的防晒黑,而是兼具防晒、养肤多重功 效,主要体现在:1)防护力仍然是第一优先级,美白、高倍防晒、 防水需求排名靠前,主打修护、保湿、美白等“多效合一” 宣称 的防晒产品受消费者欢迎程度较高;2)对一瓶多用、精简步骤期 待更高;3)多效型、养肤型、全波段防晒已经进入消费者需求视 野。

纯净美妆珊瑚友好型防晒产品受到关注。《环境污染与毒理学 杂志》的一项研究显示,科学家估计每年有多达 14000 吨的防晒 霜被海水冲走并进入海洋,防晒霜中的有害化学成分对整个海洋 生态环境都会造成破坏。防晒霜中,能吸收紫外线的氧苯酮和能 吸收 UVB 射线的桂皮酸盐被发现对珊瑚有严重危害。据 BBC 报 道,2020 年 1 月 1 日起,太平洋国家帕劳禁止在该国使用和出售 含有氧苯酮、桂皮酸盐等常见成分的防晒霜,共有十种化学品被 列入帕劳的禁令。至少有 5 个国家或地区发布防晒霜成分禁令。未 来随着海洋友好理念的逐渐普及,支持海洋安全、不会对珊瑚礁 造成有害影响的海洋环保类防晒产品将会更受欢迎,也更具有竞 争力。

2.2、供给端:竞争格局集中,科思规模全球领先

跨国龙头先发优势主导市场,科思竞争力提升后来居上。巴 斯夫、德之馨等大型跨国公司为全球防晒剂主要生产商,其在规模、技术、市场等方面均具有先发优势。随着中国化工行业的发 展和国内化妆品行业市场规模的快速增加,质量优异并且拥有成 本优势的国内防晒剂企业开始进入国际化妆品原料供应体系。科 思股份作为国内化妆品原料厂商,经过长期研发积累和市场培育, 不断改进生产技术和工艺、提升产品品质、降低产品成本,优化 市场渠道与客户服务能力,产销量一直保持着较高的增长速度, 已具备较强的市场竞争力,市占率快速提高。根据 Euromonitor 数 据,公司在 2017-2019 年市占率从 20.65%提升至 27.88%。2021 年,全球消耗防晒剂约 5.2 万吨,科思在 2021 年以防晒剂销量为 1.12 万吨,全球市占率保持 21.5%的水平,位居同业前列。

原料商加价空间有限,化妆品新规为原料商带来机遇。防晒 剂作为防晒化妆品的原料,规模受下游终端产品需求主导,而产 业链的核心价值正集中于下游的品牌端与渠道端。化妆品产业链 价值分配上终端与工业成本之间有 5-10 倍的加价率,假设终端产 品为 100 元,原材料成本为 10 元,则原料商的毛利率在 15-30% 区间,品牌商毛利率最高,能达 60%-80%,在产业链环节加价空 间最大。

2021 年正式实施的新《化妆品监督管理条例》中明确提 出:1)按照风险分类管理,首创原料报送码制度,实现一码溯源, 绑定原料商和品牌商;2)明确企业主体责任:规定注册人、备案 人对化妆品质量安全和功效宣称负责,而非监管部门为其背书;3) 重视产品的安全性与有效性,扩大监管范围,提高违规成本。新 规将深化产业链变革,强化原料生产商和品牌商的合作关系。具 有强资质背书的原料公司将获得更高的客户粘性和稳定性,头部 原料商集中度提高,同时凭借原料优势向下游应用端、品牌端延 伸,打开更大的市场。

2.3、香料香精:国际公司主导,国内行业集中度低

香料香精广泛应用于食品、日化、烟草、饲料等行业中,有 “工业味精”之称,其与其他产品配套关联性强,且有较高科技 属性。据资料显示,2021 年全球香精香料行业市场规模达 291 亿 美元,同比增长 2.5%。从市场区域分布来看,全球香精香料行业 市场主要集中在亚洲、美洲及欧洲等较发达地区,而其它地区市 场规模较小。

具体来看,2020 年全球香精香料市场中,亚洲占比 最高,达 40%,其次为中美及北美地区和西欧地区,占比分别为 25%和 16%。合成香料是香精的原料,由于其生产不受自然条件 限制,产品质量稳定,不少产品拥有自然界非天然存在的独特香 气而受到欢迎。我国是全球香料香精行业占比较大的市场,也是 全球香料香精研发、新技术、新产品的重要聚集地之一。据中国 香料香精化妆品工业协会数据,2021 年我国香料香精产量为 2027 吨,同比增长 4.48%,香料香精产量增长稳定。

香料日化市场应用规模稳步上升。我国香料主要应用于化妆 品、洗涤用品等日用化学品行业和食品制造行业。食用香精市场: 由于社会监管对食品制造业的香精等添加剂的使用管理更加严格、 消费者更加注重食品安全,食用香精行业市场规模的增速减缓。 日化香精市场:随着下游行业快速发展和应用领域的不断拓展, 在未来较长的期间内,日化香料的消费量将会持续稳定增长。 2016 年我国香料香精行业市场规模达到 252 亿元,到 2022 年, 我国香料香精行业市场规模达到 499 亿元,较 2020 年同比上升 7.31%。

全球香料香精行业集中度较高,国内市场整体分散。由于技 术、人才、资金和大客户等壁垒存在,马太效应影响下行业处于 寡头垄断的发展阶段。观研天下数据显示,2007-2019 年,全球市 场 CR10 不断提升,2019 年达到 90.9%,2017-2019 年的 CAGR 为 7.3%,集中度提升不断加速,各国际巨头均掌握超过 1,000 种 产品。2018 年国际香料香精 IFF 公司完成对花臣的收购,行业市 场集中度提升趋势更为明显。

2019 年,全球的香精香料行业 CR5 为74.7%,其中,全球香精香料市场的集中度高,全球前几大香料香精企业主要为欧美厂家。根据 Statista 的信息,2021 年,奇华 顿、国际香料香精公司 IFF、德之馨 Symrise、芬美意 Firmenich 这四家企业占据了全球香精香料市场 55%的份额,中小企业已较 难打破垄断格局。我国香料香精市场总体分散,国内市场跨国公 司竞争者较多,内资企业规模普遍偏小。据华经情报网,截至 2021 年 7 月 1 日,企查查数据显示,我国香料香精行业企业共有 38765 家,其中最近一年内成立的新增企业数量为 413 家,成立 10 年以上的企业有 10511 家。

3、防晒剂+合成香料双轮驱动,竞争壁垒深厚

3.1、产品品类丰富,竞争优势显著

公司主要业务分为以防晒剂为主的化妆品活性成分和合成香 料两大板块,产品广泛应用于产业链下游防晒膏、霜、乳液等化 妆品、紫外线吸收剂,以及配制成各类香精后用于化妆品、洗涤 用品、口腔护理品等日化用品中。从防晒剂来看,公司已经成长 为全球最主要的化学防晒剂制造商之一,具备防晒剂系列产品的 研发和生产能力,凭借完整的产品线和严格的品质管理,成为国 际防晒剂市场的有力竞争者;从合成香料来看,公司也是铃兰醛、 2-萘乙酮、合成茴脑等合成香料的主要生产商之一,产品在国际市 场上具有较强的竞争力。

防晒剂:公司防晒剂及其原料产品已覆盖市场上主要化学防 晒及品类,且涵盖 UVA、UVB 所有波段,主要产品包括阿伏 苯宗(AVB)、奥克立林(OCT)、对甲氧基肉桂酸异辛酯 (OMC)、原膜散酯(HMS)、水杨酸异辛酯(OS)、双-乙基 己氧苯酚甲氧苯基三嗪(P-S)等。除防晒剂外,公司还具备生产合成防晒剂所需原料的能力,其产品对甲氧基苯乙酮 (MAP)、对叔丁基苯甲酸甲酯(MBB)等均可运用于防晒剂 阿伏苯宗(AVB)的生产。此外,公司也有美白类化妆品活性 成分陆续向市场推出,如维生素 C 磷酸酯钠(C-50),其具有 维生素 C 美白提亮功效的同时,能有效抵抗紫外线侵袭,并 可捕获自由基,促进胶原蛋白的生成,兼具抗氧化抗衰老的 功效。

合成香料:通过化学合成方法生产的香料,主要在配制成各 类香精后用于化妆品、洗涤用品、口腔护理品等日化用品中。 公司深耕香料领域几十年,是中国较早投入生产合成香料的 企业,其产品主要包括铃兰醛(LLY)、对叔丁基苯甲醛 (TBB)、对甲氧基苯甲醛(PMOB)、合成茴脑(AT)、2-萘 乙酮(β-U80)、对甲基苯乙酮(TAP)等。科思股份为全球 能够大规模生产制备铃兰醛香料的三家厂家之一,其原料生 产达到国际领先水准。

防晒剂为营收支柱,合成香料创造新增长点。以防晒剂为主 的化妆品活性成分及其原料在公司营收中占比 60%以上,22 年占 比 81.65%,首次突破 80%。收入增速高于第二大品类合成香料。 2022 年,防晒剂收入达 14.41 亿元,同比+97.13%;毛利率为 40.11%。防晒剂中阿伏苯宗(AVB)为主要防晒剂种类, 2016- 2019 年阿伏苯宗收入分别为 1.19 亿元、1.51 亿元、1.58 亿元、 1.88 亿元,占比防晒剂品类分别为 19.53%、21.30%、16.22%、 17.09%。随着防晒剂产品品类的扩充,阿伏苯宗占比有所下降。

对甲氧基肉桂酸异辛酯(OMC)属于油溶性UV-B吸收剂,是最常 见的防晒剂之一,其在科思股份防晒剂营收中占比第二约 18%-20% 左右。原膜散酯(HMS)、水杨酸异辛酯(OS)以及双-乙基己氧 苯酚甲氧苯基三嗪(P-S)占比均有提升,主要原因是相对价格较 低、防晒功效更好等多种因素带动销量提升。P-S 表现最为突出,由 2017 年的 0.26 亿元上升至 2019 年的 0.89 亿元,CAGR 达 85.02%。

合成香料方面,近年因国内外疫情反复,消毒类、清洁类产 品使用频率增加,合成香料为该类产品必要添加成分,驱动公司 该类业务增长。2022 年以来随着疫情减弱,洗涤、消毒杀菌类产 品需求减弱,市场竞争有所增加,公司合成香料业务在前几年高 基数的基础上增长承压,22 年收入 2.89 亿元,同降 10.53%, 2022年毛利率 23.22%,同降 4.12pcts,营收和毛利率水平均有所 回落。

产品矩阵丰富,毛利率增长稳定。公司防晒剂产品矩阵丰富, 已覆盖市场上主要化学防晒剂品类,涵盖 UVA、UVB 所有波段, 可为不同需求的下游客户提供其所需产品。公司规模化销售中国 已批准的 25 种化学防晒剂中的 7 种,覆盖占比达 28%。成本方面, 得益于发展中国家资源及劳动力成本的优势,同时公司能够较为 灵活的转嫁上游成本端压力,成本费用管控能力优异,近几年毛 利率增长稳定。

公司不断提升产品品质,降低产品成本,优化市场渠道与客 户服务能力,已占据可观的市场份额并持续扩大。2017 年,化工 原料价格大幅上涨,成本端承压。公司经过多年的技术研发和生 产技术积累,已经形成了专有的核心技术和特色生产工艺,产品 市场竞争力稳步提升,同时合作客户均为大型跨国企业,其跨国 采购主要关系的问题是品质问题。基于多重因素,公司积极与下 游客户协商提高产品可行售价,并于 2018 年起对主要产品进行了 多轮提价。随着提价作用显现,成本上行压力得以缓解,毛利率 净利率水平维持稳定,同时提价后公司订单并未受到负面影响仍 然持续增加。

3.2、渠道:直销为主,经销为辅

直销为主要销售渠道,经销合作稳定。为了尽可能地开拓国 际市场并与国际主流化妆品公司、香料香精公司建立长期合作关 系,公司针对具有一定规模的大中型终端客户,运用自身的销售 体系直接销售;对于地域相对集中但是单一客户需求量较小的客 户群,公司通过经销商进行集中销售和服务,以降本增效。经销 模式均为买断式经销,公司以直销价格为基础直接与经销商签署 销售合同并结算定价,根据采购量等因素动态调整价格,与经销 商达成长期稳定良好的合作关系。从营收来看,直销为大头且呈 现逐年增长态势, 2022 年公司直销收入为 15.90 亿元,占比达 90.11%,同比增长 15.38pcts。

3.3、深度绑定优质客户,合作全球头部化妆品集团

外销贡献主要营收,内销占比不断提升。公司产品主要面向 大型跨国企业为代表的国际主流市场,以境外销售为主,尤其是 防晒剂需求旺盛的欧美地区。境外销售收入占公司主营业务收入 80%以上,2020 年由于疫情影响物流运输,外销收入有所下滑, 但境内外销售结构整体保持相对稳定。随着公司逐步拓展国内市 场、开拓客户资源,叠加国内护肤、防晒等产品的需求稳定增长, 公司产品外销占比逐步提升。2022 年,公司境外、境内分别实现 营收 15.68 亿元、1.97 亿元,占比分别为 88.83%、11.17%,其中 国内营收同比+1.35%。

公司深入全球化妆品供应链,客户大多为国际知名的专用化 学品、化妆品和香料香精企业。凭借丰富的产品矩阵、优秀的生 产研发能力和可靠的产品质量,公司现已成为全球主要防晒剂生 产企业之一,业内口碑较高。公司的化妆品活性成分及其原料客 户包括帝斯曼、拜尔斯道夫、宝洁、欧莱雅、默克、强生等全球 著名的化妆品公司和专用化学品公司;合成香料方面与奇华顿、 芬美意、IFF、德之馨、高砂、曼氏、高露洁等全球知名的香料香 精公司和口腔护理品公司建立了长期稳定的合作关系;其他产品的客户包括拜耳、扶桑化学等知名化学品公司。公司客户合作稳 定且时间长,德之馨、奇华顿、芬美意等与科思股份合作时间均 长达十年以上。

第一大客户为帝斯曼,前五名客户销额占比超 50%。2019 年, 公司前五名客户为帝斯曼、亚什兰、德之馨、奇华顿、上海禾稼贸易,合计占年度销售额比例为 65.59%。2021年,公司前五名客 户合计占年度销售额比例仍高达 57.08%,22 年持续提升至 61.88%。前五大客户中,帝斯曼是一家国际性的营养保健品、化 工原料和医药集团,公司与帝斯曼从 2015 年开始建立合作关系, 并于 2015 年 7 月签订关于奥克立林、原膜散酯、阿伏苯宗、对甲 氧基肉桂酸异辛酯和水杨酸异辛酯 5 个防晒剂产品的《采购协议》, 达成长期独家供应的合作关系。

公司产品在品质等方面逐步得到 帝斯曼的认可,合作逐步加深,近年来采购量与采购品种双涨。 合作品类方面,2018 年帝斯曼增加了对公司产品苯基苯并咪唑磺 酸与维生素 C 磷酸酯钠的采购,采购品类进一步拓展;采购量方 面,2017-2019 年帝斯曼采购额占年度销售总额比例从 28.17%提 升至 40.52%,为公司第一大客户。

从销售到产品研发,与帝斯曼不断深化合作。与帝斯曼在销 售端深度绑定的同时,公司也启动了合作研发事宜的商谈,双方 于 2015 年下半年起陆续开展了一系列工艺开发、验证等工作。公 司与帝斯曼合作研发了 P-S、P-M 两种新型广谱紫外线吸收剂产品, 并于 2016 年完成生产线建设,P-S 产品 2017 年至今随着产量逐 步扩大,营收占比也不断提升。双方约定 2020-2023 年最低采购 量及相应的独家采购和供应义务自动延续条款,科思股份凭借优 秀的制造工艺和高品质的产品实现与众多国际大牌深度捆绑,彰 显公司供应链、生产、研发等多维综合竞争优势,国际巨头客户 的认可也为公司拓展新客户群提供了良好的背书。

3.4、生产资质完备,研发技术储备充足

生产质量管理体系完备,核心技术提高生产效率。公司所属 行业对于产品质量的监管要求较高,科思深耕行业多年,在满足 众多国际客户的要求方面积累了丰富的经验。公司不断加强对核 心技术和产品的开发力度,生产和质量管理体系获得持续提升。 公司已建立符合原料药 GMP 标准的生产与质量管理体系,并通过 了美国 FDA 的现场审核以及欧盟化妆品原料规范(EFfCI)的双重 认证。研发中心经过多年的建设,逐步形成了以产品研发为核心, 技术创新与管理创新相结合的科技管理体系。公司储备了大量处 于行业领先的核心技术和生产工艺,例如在 Friedel-Crafts 烷基化/ 酰基化、缩合、加氢、氧化、醚化、酯化等反应方面形成了自身 技术优势,极大丰富产品结构,同时在提升相关产品生产线的产 能利用率、降低物耗水平、减少三废排放等方面具有前瞻性。

多项专利巩固企业技术护城河。经过长期自主开发和经验的 积累,公司已形成了从实验室到工业化生产的研发和转化体系, 拥有省级企业技术中心及多项技术成果和高新技术产品认定;在 合成香料、新型防晒剂及其他化妆品原料领域的新产品、新工艺开发方面公司取得了有益进展,进一步拓宽产品布局。2020 年末, 公司共拥有 130 多项专利技术,其中包括 22 项发明专利;科研成 果不断增加,2021 年又新增专利申请 14 项,获得专利授权 23 项 (其中发明专利 6 项)。公司研发和生产的 6 个防晒剂产品被马鞍 山市科学技术局认定为高新技术产品,4 个产品被江苏省科学技术 厅认定为高新技术产品,技术研发实力雄厚。

2022 年,公司围绕 现有核心技术和总体发展战略,开展市场导向的新产品、新工艺 开发,在合成香料、新型防晒剂及其他化妆品原料领域的新产品、 新工艺开发方面取得了有益进展,新增专利申请 20 项,获得专利 授权 31 项,其中发明专利 12 项。

持续加大研发投入,积极开展研究储备。公司高度重视研发 能力的提升,研发费用及研发费用率稳步增长,2022 年研发费用 达到 0.80 亿元,同比+77.43%;研发费率也不断增加,由 2017 年 的 2.91%增至 2022 年的 4.56%,23Q1 达到 5.32%。同时,公司 不断扩大研发团队的建设,研发人员数量增长迅速,从 2019 年的 151 人增长为 2022 年的 272 人,占公司总员工比例 21.33%。在 研究人员储备的同时不断加强研发基础设施建设,公司子公司宿 迁科思设立了“宿迁市香料中间体开发工程技术研究中心”,致力 于香原料产品的研发,子公司安徽圣诺贝设立了关于防晒剂产品 的研究中心。

4、短期盈利修复,中长期扩产能、品类、产业链

4.1、短期:需求回暖,盈利复苏

疫情扰动,业绩承压。2015-2019 年,公司营业收入 CAGR 为 24.27%,归母净利润 CAGR 达 64.56%,利润复合增速高于营 收增速,业绩呈现良好发展态势。2020 年,新冠疫情冲击国际交 通贸易,人们出行受阻对于防晒产品需求收缩,公司营收下滑明 显,同比-8.35%;但得益于内部部分产品产能利用率提高和成本 费用管控有效,外部国家减免企业社会保险费等减税降费措施利 好,公司综合毛利率水平进一步提高,归母净利润水平仍然保持 正向增长,同比+6.35%。2021 年,尽管疫情负面因素减弱,但原 材料和海运运费价格大幅上涨,期间内公司加大研发投入、新增 产线产能利用率尚在逐步提升中、不再享受国家减免企业社会保 险费等疫情纾困政策等因素影响净利润水平,归母净利润同比18.72%。

量价齐升,业绩回暖。2022 年公司海外订单量回升,营收同 比实现+62%;面对订单量的大幅提升,为缓解产能紧张问题,公 司新增产线、加大研发,叠加原材料上行成本增加,利润端承压。 随着公司部分产品提价策略的实施,成本压力得到转移;2022 公 司业绩实现复苏,营收同比+62%,归母净利润同比+192%。从业 务类型来看,公司收入主要的贡献是化妆品活性成分及其原料, 2019 年营收占比为 73.5%。疫情后洗涤、消毒杀菌类日用化学品 消费需求增长,促进合成香料类产品的销售,以及防晒用品需求 收缩双重作用下,2022 年公司化妆品活性成分及其原料占比上升 至 81.65%。从客户来看,公司主要客户包括诸多大型跨国公司, 拥有良好的客户基础和信誉背书,外销贡献的收入占比约 90%上 下,随着疫后世界经济复苏带动全球消费需求企稳回暖,2022 年 公司业绩重回增长快车道。

4.2、中长期:产能扩张+品类拓展,打开成长空间

产能持续扩张,产能利用率稳步修复。近年来行业内企业产 能不断扩张,市场竞争加剧;落后产能在国内去产能、调结构、 重视环保等经济政策背景下逐步被淘汰。公司顺应发展趋势,加 大产能建设,以化妆品活性成分及其原料产能为例,2017 年该品 类产能仅为 16680 吨/年;2022 年化妆品活性成分及其原料产能 27070 吨/年,产能利用率 81.05%,在建产能 20800 吨/年;合成 香料产能 16400吨/年,产能利用率 54.08%。预计随着新建产能逐 步释放,产能利用率亦可恢复至较高水平。

募投项目稳步推进,建成投产有望逐步释放产能。公司阿伏 苯宗(AVB)生产线及配套基础设施于 2020年 10月竣工并进入试 生产阶段;马鞍山科思基地辛基三嗪酮(EHT)、水杨酸苄酯 (BS)、水杨酸正己酯(NHS)、水杨酸异戊酯和水杨酸正戊酯 (AS)以及水杨酸甲酯(MS)生产线已陆续投料试运行;同时, 公司提高募集资金使用效率,合理配置资源,适当终止部分产线 建设,新调整建设年产 2500 吨日用化学品原料项目中的二乙氨基 羟苯甲酰基苯甲酸己酯(PA)生产线,该产线已于 2021 年第四季 度开工建设。2022 年,公司终止“安徽圣诺贝化学科技有限公司研 发中心建设项目”建设,并将拟使用募集资金调整用于新项目安徽 圣诺贝“年产 500 吨防晒系列产品扩建项目”和安庆科思“科思个人 护理品研发项目”,变更募集资金投向金额 6160 万元。

新建项目建成达产后,有利于公司盈利能力的提升以及行业 地位的巩固,增强中长期发展势能。马鞍山科思 2000 吨/年防晒用 二氧化钛项目已于 22 年末建成并进入试生产阶段,安庆科思高端 个人 护理品及合成香料项目(一期)、年产 2600 吨高端 个人护理 品项目和年产 3200 吨高端个人护理品项目正在工程建设过程中。

新型防晒剂相继投产,加速公司市场份额开拓。辛基三嗪酮 (EHT)、二乙氨基羟苯甲酰基苯甲酸己酯(DHHB)和双-乙基己 氧苯酚甲氧苯基三嗪(P-S)都属于新型防晒剂,相比传统防晒剂 具有防水、较高的光稳定性、较优的防晒性能等特点。 DHHB:作为一种新型的 UVA 紫外线吸收剂,紫外吸收波段 和阿伏苯宗相近,且存在光化学稳定性好、复配性佳等特点, 对紫外线产生的自由基有很强的防护效果,可在化妆品中作 为防晒成分广泛使用。添加 DHHB 的防晒产品包括安热沙小 金瓶防晒霜、SHARELANDR雪盈防晒霜、百雀羚美白防晒乳 等。

EHT:是近年来发展起来的一类新型广谱防晒剂,较大的分 子结构使得其具有较高紫外线吸收效率,能同时吸收 UVA 和 UV 紫外线,是市售 UVB吸收能力最强的油溶性防晒剂,且耐 水性和光稳定性好,同时对皮肤的角质蛋白有较好的亲和力, 对痘痘肌友好且安全性高孕妇也可使用。添加辛基三嗪酮的 防晒产品包括安热沙敏感肌宝宝专用防晒霜、薇诺娜清透防 晒乳、曼秀雷敦新碧水薄莹润防晒乳液等。P-S:是一种新型广谱紫外线吸收剂、属于化学防晒剂,兼具 吸收 UVA 和 UVB 功能,具有脂溶性和较高的光稳定性,搭配 其他防晒剂使用可以显著增强 SPF 值。同时,三嗪类紫外线 吸收剂的分子结构较大,具有强紫外线吸收性、高耐热性等 特点。添加P-S的防晒产品包括安热沙小金瓶、薇诺娜清透防 晒乳等。

公司凭借强大的研发实力布局了双-乙基己氧苯酚甲氧苯基三 嗪(P-S)、亚甲基双-苯并三唑基四甲基丁基酚(P-M)、乙基己基 三嗪酮 (EHT)和二乙氨羟苯甲酰基苯甲酸己酯(PA)等新型防 晒剂产品,未来凭借新型防晒剂的投产,业绩有望实现快速增长。 公司积极开拓新兴产品线,有利于丰富产品结构。从长期来看, 单一原料制造的市场空间较为有限,多品类扩展有望打开新的成 长空间,公司有望依靠丰富的产品线和稳定的产品质量,与下游 客户保持长期稳定的合作关系,进一步成为综合性化妆品原料供 应商,巩固公司在防晒剂市场地位。

积极开展对外投资项目,进军高端个护领域。为持续推进总 体发展战略,进一步丰富公司业务结构,公司先后成立高端个人 护理品及合成香料项目(安庆)、以及高端个人护理品产业基地 (江宁)。其中安庆项目于 2021 年 9 月与安庆高新技术产业开发区 签订协议,主要用于建设高端个人护理品及合成香料项目,总体 方向在包括防晒剂在内的高端个人护理品原料和大品类的合成香 料领域,公司计划总投资约 30 亿元人民币,建设高端个人护理品 及合成香料项目,22 年,“安庆科思化学有限公司科思个人护理 品研发项目”主体实验装置和设施已投入使用,由于不利因素影 响,募投项目实施进度放缓,预计可使用状态日期调整为 2023 年 12 月 31 日。

据公司公告称,公司已在安庆工厂进行了首批项目规 划,预计 23 年年中新型去屑剂产品 PO、氨基酸表面活性剂产品将 进入投产试运行阶段,新型广谱防晒剂 P-S 和高分子增稠剂卡波姆 预计也将在 23 年的 8-9 月份投产试运行。23H2,公司将启动第二 批项目建设规划,后期将基本保持这个节奏推进项目落地。江宁 开发区项目总投资约 5 亿元,重在创新体系和产业孵化体系建设, 也为公司未来向产品应用领域拓展做准备。公司布局个人护理品 研发项目旨在拓展清洁、保湿、美白等品类,长期有利于推动公 司在国际综合性原料供应商定位的基础上,向产业链纵深方向延 伸扩大营业版图。

5、盈利预测

1)化妆品活性成分及其原料业务:公司化妆品活性成分及其 原料业务以防晒剂为核心,产品已覆盖市场上主要化学防晒及品 类,收入增长稳健 。产能稳步提升,新型高端防晒剂相继投产。 阿伏苯宗(AVB)生产线及配套基础设施于 2020年 10月竣工并进 入试生产阶段;马鞍山科思基地辛基三嗪酮(EHT)生产线已陆 续投料试运行;实现马鞍山科思二乙氨基羟苯甲酰基苯甲酸己酯 (PA)生产 线和安徽圣诺贝双-乙基己氧苯酚甲氧苯基三嗪(P-S) 扩产项目的顺利投产。随着国内外防晒市场规模提升,扩建产能 将深化公司市场竞争能力,量价齐升推动业务持续提升。预计 2023-2025 年公司化妆品活性成分及其原料业务营收分别为 20.28、 27.75、35.59 亿元,分别同比+40.72%、+36.83%、+28.26%, 毛利率维持在 37%-38%左右。

2)合成香料业务:公司深耕香料领域,原料生产达到国际领 先水准,业绩稳定。公司积极推进产品研发和产能扩张,宿迁科 思设立了“宿迁市香料中间体开发工程技术研究中心”,致力于香 原料产品的研发;马鞍山科思基地水杨酸苄酯(BS)、水杨酸正己 酯(NHS)、水杨酸异戊酯和水杨酸正戊酯(AS)以及水杨酸甲酯 (MS)生产线已陆续投料试运行。在香料香精日化市场应用规模 稳步上升背景下,疫后居民对于个人卫生更加重视,个人卫生习 惯的养成,利好上游原料,公司该类业务未来发展可期,预计 2022-2024 年合成香料业务营收分别为 3.08、3.31、3.93 亿元, 分别同比+6.59%、+7.61%、18.68%,未来三年毛利率水平维持 在 20%以上。

公司深耕原料赛道,防晒剂+合成香料双轮驱动,同时积极开 展对外投资项目,进军高端个护领域。公司与下游国际巨头深度 绑定,在产品品类、资质、技术、质量等方面形成多维领先优势, 综合竞争力强,已深入国际供应链,具有一定护城河壁垒。短期 疫情扰动淡化下,公司量价齐升驱动业绩回暖;中长期公司产能 扩张叠加品类拓展有望实现业绩可持续增长。预计公司 2023-2025 年 营 收 分 别 23.72、31.42、39.91 亿 元 ; 同 比 分 别+34.4%、 +32.5%、+27.0%;归母净利润分别4.91、6.16、7.64亿元,同比 分别+26.4%、+25.5%、+24.1%。对应 EPS 分别为 2.90、3.64、 4.51 元/股,对应 PE 分别为 23、18、15 倍。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

标签:

您可能也感兴趣:

为您推荐

秘伴裤:全国招商伙伴进行中【导师对接】

企业如何做软文营销? 软文营销的形式有哪些?

艾诗摩尔射频健发梳:到底谁在收割"智商税"

排行

精彩推送

- 环球观热点:2023年科思股份研究报告 从事日用化学品原料的...

- 全球要闻:让你的土豆更美味!我国“优薯计划”迎来重大突破

- “解压神器”为何受青睐

- 天天动态:用好科技和市场力量

- 天天热点评!服装创新再发力

- 全球头条:把握好银行业数字化转型着力点

- 世界讯息:数字经济提振高质量就业

- 【天天新要闻】牢牢守住生态保护底线

- 中小企业高质量发展迎政策暖风 专家称金融支持力度仍需加大|时讯

- 全球热资讯!林妙可家庭背景介绍_林妙可家庭背景

- sc标志是否要体现在包装上_sc标志

- 从畅销海外的“新三样”看中国经济新动能|世界热点评

- 快资讯丨美光公司在华销售的产品未通过网络安全审查

- 2023大湾区科学论坛发布30亿元科学基金|天天快看

- 唱响茶叶品牌 江西庐山举办首届“茶圣杯”庐山云雾茶技能大赛

- 最新消息:小镇承载近3000家轴承制造企业 将借科创园推动轴...

- 焦点播报:提升粤东货物对外流通 60米高岸桥集装箱起重机落户潮州

- 环球观察:shen的汉字组词_SHEN什字组词

- 世界微资讯!中关村国际前沿大赛吸引海内外2500余个项目参与

- 弥补创新与产业“鸿沟” 专家学者建言硬科技创业者塑造核心...

- 江西举行乡村振兴茶产业大会 推进茶产业高质量发展|环球快讯

- 古老运河与年轻电商“深度对话” 江苏宿迁第五届运河电商大...

- 海内外通商“回家”献策:推动江苏南通民营经济更好发展

- 天天快看点丨广东省森林覆盖率达53.03% 野生动植物种群上升

- 一条腿肿胀怎么办_一条腿肿怎么回事_天天快消息

- 即时:塔克拉玛干沙漠腹地罗布湖人欢鱼跃迎丰收

- 世界热文:池黄高铁岭上村隧道贯通

- 速讯:塔克拉玛干沙漠迎来旅游热 “沙海”风光吸引游客纷至沓来

- 泰达宏利市值162209 162209

- 湖北兴山:茶文旅融合让“生态饭”更“香甜”_快资讯

- 天天速看:全国最大规模装配式公共住房项目交付入住

- 北京轨道交通开启“刷掌”进站 科技提供乘车新方式-世界热闻

- 中国首个量子计算产业联盟再扩容 成员突破80家 焦点热文

- 广州中山跨江“牵手” 大湾区工程南中高速洪奇门特大桥合龙|...

- 最低995镑,曼城官方为球迷推出欧冠决赛旅游套餐 独家

- 微动态丨全球焦点!又一家房企面临退市!机构股东"适格性"成...

- 云南省促高校毕业生创业 办小微企业最高可担保贷款300万

- 低渣饮食包括哪些食物(低渣饮食是尽量减少食物经消化后留下的...

- 重庆垫江93个重点项目集中开工竣工——切实助企破堵点解难题

- 经济观察:第三届中东欧博览会如何“刷新”合作?

- 中国南方航空投资24亿元建设深圳新基地

- 甘肃省公航旅集团与中铁二十一局集团签约战略合作协议_焦点速看

- 每日快播:德意志联邦银行巴尔茨:预计2025年欧元区通胀率才...

- 千古名将——廖化字什么?|关注

- 广州生态系统多样性显著增强 将开展大规模国土绿化 环球观点

- 世界动态:生活日用品有哪些_日用品有哪些

- 2023年京津冀蒙工会跨区域促就业创业系列活动正式开启

- 国际茶日:茶和天下 共享非遗

- “高精尖”科技齐亮相北京科技周

- 全球今日报丨打造城市新名片 湖南东安吉他远销15个国家和地区

- 上海将出台新一版生态保护红线 大规模多样性本底调查和评估...

- 果糖是单糖吗?

- 广东荔枝推介走进杭州西湖 共赴“甜蜜之约”-环球观焦点

- 第七届世界智能大会签约98个重点项目 协议总金额约815亿元|...

- 用电数据折射南方区域经济活力|焦点日报

- 每日看点!作为中国科创热土 上海如何打造青年发展型城市?

- 不唯产值看潜质 不重优惠重“环境”——从“西洽会”看西部...

- 全球快消息!五河县气象局发布大风蓝色预警【IV级/一般】【20...

- 第一届区域品牌博览会在开平赤坎古镇开幕-消息

- 记者:海港客战梅州过程不易,大巴中途出状况车程花了6小时

- 观点:黄金能有多“拼”

- 微资讯!青海开展无障碍环境建设体验活动

- 戊肝防治联盟在穗成立 计划构建患者数据库推动诊疗 世界观点

- 乡约福建:种茶植绿,兴业富民|最新

- 校企联合助力三秦学子 科技创新赋能青年发展 世界快报

- 【全球新要闻】2023数字人才发展峰会在京举办 首发多项创新成果

- 世界百事通!“520”玫瑰花开香满园 新疆喀什逾千亩玫瑰迎客来

- 应健中:量能掣肘 市场等待新题材的介入以选择突破方向

- 夏胖子忘忧传奇什么时候出 公测上线时间预告|世界热议

- 提升国产大豆产业竞争力

- 世界快消息!vivo手机如何关闭安全模式 vivo手机安全模式怎么退出

- 医疗数字化转型步伐加快-环球观速讯

- 今日观点!黄金能有多“拼”

- 河南旅游注重文创融合_世界快消息

- 环球今日讯!北斗“上新”为万亿元级市场指路

- 世界新资讯:宁波市标准化研究院

- 近300个展项亮相北京科技周_世界实时

- 中国—中东欧国家博览会:“热情”透视开放中国

- 世界速看:农业农村部:中国农村卫生厕所普及率超过73%

- 挽救赛点,逆转日本队!国羽挺进苏迪曼杯决赛_天天实时

- 【环球播资讯】探世界智能大会:未来科技感包裹无限创意扑面而来

- 世界快讯:和珅被赐死,嘉庆用一句话揭露了原因,看完才知道什...

- 邮箱怎么发邮件给别人(邮箱怎么发邮件)

- 世界快资讯丨海内外专家茶企共谋茶产业发展迎国际茶日

- 上海人才资源总量已达675万人

- 【新要闻】上海如何向未来“表白”?

- cpu温度高什么原因造成的_cpu温度高 今日热门

- 当前热门:从“拼产量”到“卖品质” 果蔬“擂台赛”助农民...

- “中国荔乡”广东茂名发布荔枝产业发展白皮书

- (聚焦中国高质量发展)中国绿色经济在江苏海岸线上“泵”发

- 广东清远:特色产业绘就乡村振兴新画卷

- 一朵花开“好钱景” 湖南宁乡“栀”出乡村振兴梦

- 相机怎么使用广角_相机广角怎么设置简介介绍 今日最新

- 海南荔枝丰收供需旺:“果子销售在枝头就已完成”

- 汽车产业迎来科技革命 天津展现中国智能网联车新态势

- 世界讯息:“中国蒸菜之乡”湖南浏阳打造预制菜产业新高地

- 世界动态:北京举办“世界计量日”系列活动 围绕民生关切开展...

- 昆明=琅勃拉邦国际航线复航

- 这款会跳舞、能陪伴、教知识的人形机器人萌翻世界智能大会|焦...

- 吉林新能源发电装机迅增 前4个月外送电量创新高

今日要闻

- 电子连接器概念领涨股是那只?12月6日意华股份股价是多少?

- 实体经济概念共有几只个股?12月5日远大控股市盈率为25.02

- 出租汽车板块领涨股是哪只?12月5日菱电电控股价是多少?

- 医药批发概念领涨股是那只?12月5日益丰药房股票行情怎么样?

- 铁塔概念股股票行情怎么样?12月1日汇金通市值36.83亿元

- 分子筛概念股股票行情怎么样?12月1日兄弟科技股价是多少?

- 养老保险概念股领涨股是那只?12月1日仙琚制药股价是多少?

- 气动汽车板块那只股票领涨?11月30日中通客车股价多少?

- 医废处理概念版块领涨股是那只?11月30日华康医疗市盈率为49.09

- 宁德时代概念板块领涨股是那只?11月30日杰普特股票行情怎么样?

营业执照公示信息

营业执照公示信息